京东产发、京东家产同日启动港股IPO,上市后两者均选择以业务扩张优先

界面新闻记者 | 于浩

克日,京东团体旗下京东产发和京东家产正式向香港联交所递交A1申请文件,首次披露其业务组成及策划数据。

截至今朝,京东团体别离持有京东产发及京东家产已刊行股本的74.96%、77.95%。京东团体告示中提及,拟议分拆完成后,本公司将继承间接持有京东家产50%以上的股权,因此,京东产发、京东家产将仍为京东团体子公司。

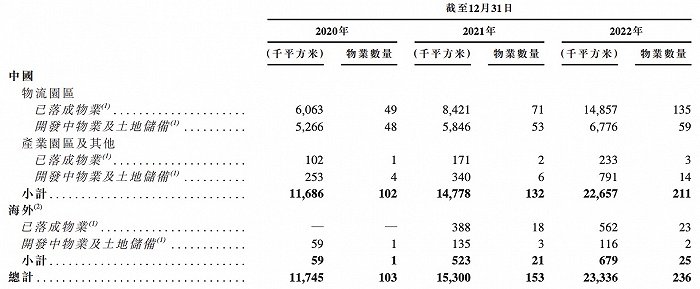

京东产发:东南亚将是首要外洋市场果真资料显示,京东产发通过投资开拓、资产打点和多元化增值处事,为全行业提供现代化尺度客栈、一体化智能财富园、数据中心、光伏新能源等基本设施建树与运营的综合办理方案。按照仲量联行陈诉,停止2022年12月31日,京东产发总修建面积为23.3百万平方米,在亚洲排名第三,在中国排名第二。

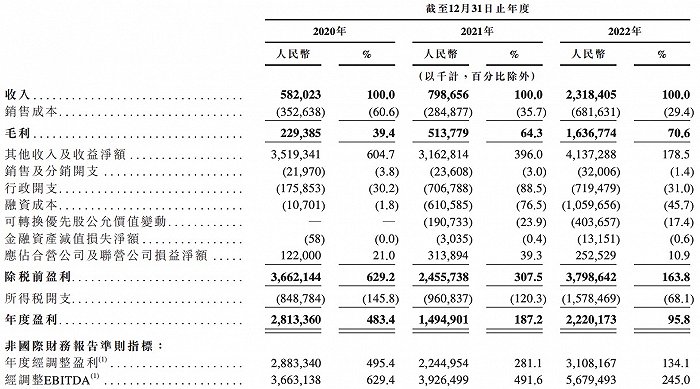

营收方面,京东产发2020年、2021年、2022年收入别离为5.82亿元、7.987亿元、23亿元,2021年及2022年收入同比增长率别离为37.2%、190.3%,营收增长迅速;三年间毛利则别离为2.29亿元、5.13亿元、16.36亿元,毛利率别离为39.4%、64.3%、70.6%。

跟着项目开拓进度的更新,在建投资物业存在大幅公允代价变换,招股书中提及,于2020年、2021年及2022年京东产发别离发生了23亿元、24亿元及37亿元的在建投资物业的公允代价收益。这与京东产发总修建面积的增长相一致。另外,2020年至2022年,京东产发还得到了1.96亿元、2.01亿元、2.16亿元的当局补贴。

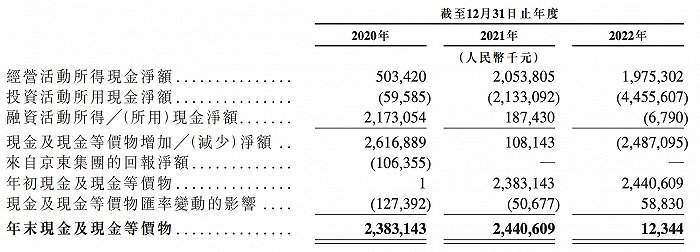

受上述收入项的影响,2020至2022年三年间京东产发的年度盈利别离为28.13亿元、14.94亿元、22.2亿元。三年间京东产发也录得正向策划勾当现金流,策划勾当所得现金净额别离为5.79亿元、7.13亿元、17.31亿元。

但值得留意的是,京东产发资产收购所耗费的巨额资金需要外部融资支撑。招股书中提及,每年京东产发地皮收购的修建面积平均约为2.8百万平方米,每年竣工的修建面积平均约为2.4百万平方米。另外,2022年7月京东产发完成了强制性收购中国物流资产控股有限公司,这同样需要外部融资。

受此影响,京东产发投资勾当所用现金净额比年上升,由2020年的45.87亿元增至2021年的77.94亿元,同比增长69.91%,随后又增至221.04亿元。三年间所发生的融资整天职别为1070万元、6.1亿元及11亿元。

在用于中国物流资产收购作出的银行贷款,以及应付京东团体贷款影响下,京东产发的活动欠债净额由截至2021年12月31日的82亿元增至截至2022年12月31日的193亿元。活动欠债总额占总资产比例为30.65%,处正常区间。招股书中京东产发也表明称,京东团体从未要求送还贷款,至于为收购作出的银行贷款后续则会寻求延恒久限。

从当前的股份布局来看,京东团体仍占到京东产发已刊行股本的74.96%,在2020年至2022年三年间,京东产发发生归属于京东团体及其接洽人的收入为4.19亿元、5.51亿元及11.24亿元,别离占到总收入的72.1%、69.1%及48.5%。可以看出与京东物流一样,京东产发也在努力低落京东团体对营收的影响力,以证明自身业务的独立性。

招股书中京东产发提及,除进一步增强海内计谋机关外,京东产发还打算扩张外洋市场的业务,在计谋层面选取的第一外洋市场是东南亚。果真资料显示,抖客教程网,京东产发已在在印尼投资打点了20个物流园,整体局限高出40万平方米。以往的开拓履历与积聚下的基本设施会是京东产发拓展东南亚市场的助力。

但扩展外洋市场也意味着京东产发将更容易受到外汇变换的影响,为自身业绩带来更多不确定性。招股书显示,于2020年及2022年,京东产发录得外汇收益9150万元及6770万元,但于2021年却录得吃亏9480万元。

京东家产:近两年间投资所用现金大幅增长

评论列表